| SJB FondsEcho |

23.12.2012 03:00:00

|

Invesco Pan European High Income Fund

Innerhalb des Anleihensektors ist derzeit besonders der Bereich der Unternehmensanleihen interessant. Gegenüber dem Sektor der Staatsanleihen, der besonders bei sicheren Papieren kaum noch eine Rendite bietet und dem Anleger nach Berücksichtigung der Inflationsrate eine negative Realverzinsung beschert, sind hier noch attraktive Erträge zu erzielen. Dies gilt besonders für das Segment der Hochzinsanleihen. Nach Angaben der US-Investmentbank Merrill Lynch verzeichneten die europäischen High-Yield-Anleihen im dritten Quartal eine Gesamtrendite von 7,7 Prozent in Euro. Zum Vergleich: Investment-Grade-Unternehmensanleihen erzielten eine Gesamtrendite von 4,2 Prozent, mit deutschen Bundesanleihen war lediglich eine Rendite von 1,4 Prozent zu erwirtschaften.

Der Invesco Pan European High Income Fund (WKN A0J20D, ISIN LU0243957239) zieht hieraus die Konsequenzen und investiert schwerpunktmäßig in hochverzinste europäische Unternehmensanleihen. Corporate Bonds und Staatsanleihen mit Investment-Grade-Rating gehören ebenfalls zum Anlageuniversum, ein geringer Aktienanteil von weniger als zehn Prozent rundet das FondsPortfolio ab.

Der flexibel agierende Anleihenfonds wurde am 31. März 2006 aufgelegt und verfügt derzeit über ein Volumen von 177,36 Millionen Euro. Der Fonds, der die Gesamtheit der europäischen Länder als Anlageziel hat, wird derzeit von einem Trio geführt: Neben FondsManager Paul Causer, der den Fonds seit Auflage betreut, sind seit Juli 2008 Paul Read und seit Februar 2012 Stephanie Butcher hinzugekommen. Als Vergleichsindex wird der Morningstar GIF OS EUR Cautious Allocation genutzt, wobei das FondsMangement im Sinne einer aktiven Portfolioverwaltung agiert und durch die Benchmark nicht eingeschränkt ist. Die Total Expense Ratio (TER) des Fonds, die die laufenden Kosten pro Jahr misst, beträgt 1,73 Prozent. Seit Auflegung konnte der europäische Rentenfonds eine kumulierte Wertentwicklung von +52,69 Prozent in Euro verzeichnen. Wie sieht die Anlagestrategie des Invesco-Produktes im Detail aus?

FondsStrategie. Hochzinsanleihen. Ausgewählt.

Der Invesco Pan European High Income Fund hat es sich zum Ziel gesetzt, seinen Investoren ein langfristiges Kapitalwachstum durch ein aktiv gemanagtes, diversifiziertes Portfolio zu bieten, das vornehmlich in hochrentierlichen europäischen Unternehmensanleihen und in geringem Umfang in Aktien anlegt. Der Fonds investiert in Europa incl. Großbritannien, hat den Euro als Basiswährung und nimmt auch europäische Staats- und Unternehmensanleihen mit Investment-Grade-Rating in sein Portfolio auf. Der Rentenanteil des Fonds ist über eine Vielzahl von Branchen diversifiziert. Auf dem aktuellen Bewertungsniveau hält das FondsManagertrio aus dem Sektor der Unternehmensanleihen vor allem die Finanzwerte für attraktiv, da dort strukturelle und regulatorische Veränderungen in Verbindung mit höheren Eigenkapitalquoten für starke Unterstützung sorgen. Entsprechend hoch sind Schuldpapiere von Finanzunternehmen gewichtet, was sich zuletzt sehr positiv auf die FondsPerformance auswirkte. Dem FondsManagement zufolge bieten die Renditen dieser Schuldtitel trotz ihrer Volatilität echtes Wertpotenzial. Die Aktienquote liegt unter zehn Prozent und hat damit nur den Status einer Beimischung. Der Fokus des Invesco-Fonds liegt auf Aktien von Unternehmen mit hohen Cashflows und der Fähigkeit, stabile oder steigende Dividenden zu zahlen.

Generell verfolgen die drei FondsManager bei ihrer Titelauswahl einen bewertungsorientierten Ansatz, der ihnen flexible Entscheidungen ermöglicht. Dabei wird der Schwerpunkt auf absolute Erträge und nicht auf die relative Wertentwicklung gelegt: Investiert wird stets dort, wo das größte Ertragspotenzial gesehen wird. Fundamentalanalysen spielen eine wichtige Rolle, um Marktineffizienzen zu nutzen und langfristig konsistente Mehrerträge zu erwirtschaften. Bei der Bewertung von High-Yield-Emittenten ist die Qualität der Unternehmensführung ein ganz entscheidender Faktor.

Wie ist das FondsPortfolio im Einzelnen strukturiert?

Das Portfolio des Invesco Pan European High Income Fund wird von europäischen Unternehmensanleihen aus dem High-Yield-Sektor dominiert, die 36,9 Prozent des FondsVermögens ausmachen. Anleihen aus dem Investment-Grade-Bereich, zu denen auch einige Staatspapiere gehören, kommen auf einen Anteil von 33,1 Prozent an der Gesamtallokation. 8,8 Prozent des FondsPortfolios sind in Aktien europäischer Unternehmen investiert. Angesichts der aktuellen Börsensituation ist die Cashquote recht hoch. Per Ende Oktober 2012 liegt der Barbestand des Invesco-Fonds bei 21,3 Prozent.

Unter den Top 10 Emittenten des Fonds liegt die Bundesrepublik Deutschland mit 14,4 Prozent Portfolioanteil mit großem Vorsprung auf dem ersten Platz. Deutsche Staatsanleihen sorgen für einen Sicherheitspuffer im Portfolio, das ansonsten von Unternehmensanleihen geprägt wird. Anleihen der italienischen Bank Intesa Sanpaolo sind mit 2,8 Prozent vertreten, Schuldpapiere der britischen Lloyds Banking Group besitzen einen Anteil von 2,5 Prozent am FondsVermögen. Die Schwerpunktlegung auf Finanztitel wird an den weiteren Schuldnern offenbar: Die spanische Bank Santander bringt es auf 1,9 Prozent Anteil im FondsPortfolio, die italienische UniCredit auf 1,7 Prozent. Die beiden französischen Versicherer CNP Assurances und AXA decken 1,7 Prozent bzw. 1,6 Prozent des FondsVolumens ab. Auch die letzten drei Plätze unter den zehn wichtigsten Einzelemittenten des Invesco-Fonds sind für Finanzinstitute reserviert: Hier finden sich die britische Barclays Bank (1,6 Prozent), die schweizerische UBS (1,5 Prozent) sowie die französische Societe Generale (1,3 Prozent). Die Bevorzugung des Finanzsektors wird hier überaus deutlich, befindet sich doch unter den Top 10 des Fonds nicht eine einzige Anleihe eines Industrieunternehmens.

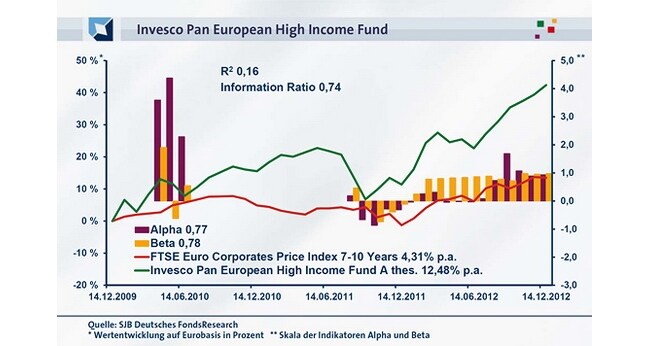

Der Invesco Pan European High Income Fund wird in unserer unabhängigen SJB FondsAnalyse dem FTSE Euro Corporates Price Index (7-10 Years) als Benchmark gegenübergestellt. Mit dem europäischen Index für Unternehmensanleihen längerer Laufzeit weist das Invesco-Produkt eine hinreichende Parallelität der Kursverläufe auf. Die Korrelation zwischen Fonds und Vergleichsindex liegt über ein Jahr bei 0,56, für drei Jahre geht sie auf 0,40 zurück.

Die Kursentwicklung von Fonds und Vergleichsindex unterliegt damit einem durchschnittlich starken Zusammenhang. Trotzdem geht der Fonds durchaus seine eigenen Wege, wie der Blick auf die Kennzahl R² beweist. Diese liegt für ein Jahr bei 0,56, über drei Jahre fällt sie mit 0,16 deutlich geringer aus. Damit haben sich kurzfristig 44 Prozent der FondsEntwicklung indexunabhängig vollzogen, mittelfristig sind es sogar 84 Prozent. Hier findet das vom Referenzindex unabhängige aktive Portfoliomanagement der drei FondsManager seinen Niederschlag, das eine individuelle Titel- und Sektorengewichtung vornimmt.

FondsRisiko erhöht Der Invesco Pan European High Income Fund von Invesco weist für ein Jahr eine Volatilität von 9,09 Prozent auf, die merklich oberhalb der 5,67 Prozent liegt, die der FTSE-Vergleichsindex zu verzeichnen hat. Diese Erhöhung der Schwankungsbreite geht auf die verstärkte Gewichtung von High-Yield-Titeln innerhalb des Fonds gegenüber der Benchmark zurück. Über drei Jahre stellt sich das Risikoprofil ähnlich dar: Hier beträgt die Volatilität des Invesco-Fonds 10,65 Prozent, während der FTSE Euro Corporates Price Index (7-10 Years) mit 6,64 Prozent eine deutlich geringere Schwankungsintensität aufzuweisen hat.

Die höheren Kursschwankungen des Rentenfonds werden allerdings durch die soliden Renditeergebnisse mehr als ausgeglichen, wie der Blick auf die Risikokennzahl Beta beweist. Mit einem Wert von 0,98 über ein Jahr liegt diese noch knapp unter dem Marktniveau von 1,00. Über drei Jahre weist die Risikokennziffer, die die Schwankungsanfälligkeit der Renditen von Fonds und Index vergleicht, einen Wert von 0,78 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte ergibt, dass der Fonds im Risikovergleich fast durchweg besser abschneidet: Die Kennziffer lag in 19 der letzten 20 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei positive Werte bis zutiefst 0,25 an. In fünf Zeitspannen rutschte das Beta mit bis zu -0,74 sogar in den negativen Bereich, lediglich eine einzige untersuchte Periode weist mit einer Kennziffer von 1,91 eine vergleichsweise ungünstige Risikostruktur auf. Zusammenfassend ist festzustellen, dass der Fonds über ein ausgesprochen gutes Rendite-Risiko-Profil verfügt. Wie fallen die Zahlen zur Wertentwicklung konkret aus?

FondsRendite Alpha ausgeprägt

Per 14. Dezember 2012 hat der Invesco Pan European High Income Fund über drei Jahre eine kumulierte Wertentwicklung von +42,37 Prozent in Euro erzielt. Dies entspricht einer Rendite von +12,48 Prozent p.a. – für einen Anleihenfonds mit Schwerpunkt auf dem High-Yield-Bereich ein ausgezeichneter Wert. Zugleich wird die Performance des von der SJB ausgewählten Vergleichsindex FTSE Euro Corporates Price Index (7-10 Years) weit übertroffen: Für drei Jahre kommt dieser auf einen Wertzuwachs von +13,50 Prozent, was einem jährlichen Plus von +4,31 Prozent entspricht.

Die Rendite des aktiv gemanagten Invesco-Fonds beträgt damit mehr als das Dreifache der passiven Benchmark! Im Wechsel auf die kurzfristige Betrachtung kann der Fonds den Performancevorsprung gegenüber seinem Referenzindex verteidigen: Über ein Jahr hat er +27,82 Prozent in Euro an Wert gewonnen, der FTSE-Vergleichsindex bringt es mit +14,97 Prozent auf ein gut halb so hohes Renditeplus. Die im kurzfristigen wie im mittelfristigen Zeithorizont erzielte Mehrrendite des Fonds überzeugt damit auch in ihrer absoluten Höhe und macht das Invesco-Produkt zum klaren Sieger im Performancevergleich.

Der ausgeprägte Renditevorsprung des Fonds zur Benchmark wird auch an dem positiven Alpha ersichtlich, das über drei Jahre bei 0,77 liegt. Auf Jahressicht vermag sich die Kennzahl nochmals verbessert zu präsentieren und erreicht einen Wert von 0,94. Im rollierenden Zwölfmonatsvergleich zeigt sich, dass der Hochzinsanleihenfonds von Invesco mit schöner Regelmäßigkeit eine Mehrrendite zur gewählten Benchmark aufweisen konnte. In 12 von 20 Monaten verzeichnete der Fonds ein positives Alpha mit Werten bis 4,38 in der Spitze, acht Mal fiel das Ergebnis mit Alpha-Werten bis zutiefst -0,87 negativ aus. Damit macht die bessere Wertentwicklung des Fonds die erhöhte Volatilität wett, die das FondsManagement mit seiner Schwerpunktlegung auf High-Yield-Titel bewusst in Kauf genommen hat.

Fazit

Wer einen gut gemanagten Rentenfonds mit Schwerpunkt auf europäische High-Yield-Anleihen sucht, ist beim Invesco Pan European High Income Fund an der richtigen Adresse. Der zusätzliche Anteil an Investment-Grade-Titeln sorgt für gesteigerte Sicherheit im Portfolio, die Aktienbeimischung für zusätzliche Renditechancen. Eine ausgezeichnete Rendite-Risiko-Struktur, gerade auch für volatilere Börsenzeiten!

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Je höher das Alpha, umso besser hat sich der Fonds im Verhältnis zum Markt entwickelt. Beispiel: Ein Alpha von 5,0 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 5,0 Prozent erzielt hat. Ein positives Alpha deutet darauf hin, dass durch aktives Portfoliomanagement eine Mehrrendite für den Investor erwirtschaftet wurde. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement. Gerade im Wettbewerb mit passiven ETFs ist das Alpha das Aushängeschild für Fonds.

Beta

Gilt als Risikomaß. Das Beta ist ein Indikator dafür, wie stark die Erträge eines Fonds tendenziell auf Wertschwankungen am Markt reagieren. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Deshalb wird bei der Investmentanalyse einem Index als Repräsentant des Marktes der feste Wert Beta = 1 zugesprochen. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, seine Wertschwankungen sind ausgeprägter. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein hohes Beta bedeutet potentiell höhere Erträge, aber auch ein gesteigertes Risiko. Ein niedriges Beta zeigt an, dass der Fonds potentiell geringere Erträge erzielt, dabei aber auch ein niedrigeres Risiko eingeht. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält.

Dividendenrendite

Die Dividendenrendite ist eine klassische Kennzahl zur Bewertung einer Aktie und misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent angegeben. Je höher der Wert, desto mehr Anteil an der Unternehmensleistung erhalten Aktionäre in Form der Dividende. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Hohe Dividendenrenditen können die starke Ertragskraft eines Unternehmens anzeigen, umgekehrt aber auch problematisch sein, da die ausgeschütteten Beträge nicht für Investitionen zur Verfügung stehen.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines Fonds. Sie wird errechnet, indem man die Überrendite (aktive Rendite) durch das aktive Risiko teilt. Insofern ist sie das Barometer für den risikobereinigten Ertrag. Die aktive Rendite wird hierbei mit Alpha gemessen, das aktive Risiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher der Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Die Korrelationskennziffer gibt Richtung und Stärke des Zusammenhangs an und liegt dabei in einer Bandbreite zwischen 1,0 für Investitionen, deren Wertentwicklung absolut gleich verläuft, und -1,0 für Investments, deren Wertentwicklung sich genau entgegengesetzt darstellt. Bei einer Korrelation von 0,0 besteht keinerlei Übereinstimmung. Die Kennzahl macht eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung eines Fonds von seinem Vergleichsindex. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren. Die Korrelation sollte im Zusammenhang mit dem Beta-Faktor betrachtet werden und gibt dessen Güte an. Je höher die Korrelationskennziffer an 1 oder -1 heranreicht, desto größer ist die Aussagekraft des Beta-Faktors.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Die Aussagekraft der Bücher kann je nach Branche variieren und ist bei Industriefirmen beispielsweise höher als im IT-Sektor. Der Buchwert der Aktie ist das Ergebnis der Division des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Aktienkurs dem Buchwert entspricht, wird die Aktie zu ihrem „fairen Wert“ gehandelt.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, indem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und das Begleichen von Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV wird an der Börse als Einstiegssignal in die Aktie interpretiert. Sie gilt als unterbewertet und hat Aufwärtspotenzial. Liegt das KGV eines Titels hingegen über dem Marktdurchschnitt, kann dies als Ausstiegssignal gewertet werden. Die Aktie gilt als überbewertet, die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch. Im Falle korrigierter Gewinnerwartungen kann das KGV zu Fehlinterpretationen führen, da optisch niedrige Kennzahlen die Ertragssituation des Unternehmens nicht mehr richtig wiedergeben.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Ein R² von 0,7 bedeutet, dass 70,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist bzw. 30,0 Prozent auf die aktive Auswahl von Aktien zurückgeführt werden können. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr dieses auf aktivem FondsManagement basiert. R² hilft also, den Grad sowie die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio ist ein Maß für das Gesamtrisiko eines Fonds, da sie die Rendite ins Verhältnis zum absoluten Risiko des Fonds setzt. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die Überschussrendite eines Fonds pro Risikoeinheit. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Liegt die Sharpe Ratio eines Fonds bei 0,40 und damit im positiven Bereich, ist dies ein Indiz dafür, dass die FondsInvestition rentabler ist als die Platzierung des Kapitals am Geldmarkt. Ein negativer Wert bedeutet: Der Fonds ist schlechter als der Geldmarkt. Zu beachten bei der Interpretation dieser Kennzahl ist, dass sich die Definition eines „risikolosen“ Zinses im Zuge der Finanzkrise massiv gewandelt hat. Streng genommen sind risikolose Investments gar nicht mehr existent.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: SJB FondsSkyline OHG 1989 für Unternehmer und Führungskräfte

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Der finanzen.at Ratgeber für Fonds!

Der finanzen.at Ratgeber für Fonds!

Wenn Sie mehr über das Thema Fonds erfahren wollen, finden Sie in unserem Ratgeber viele interessante Artikel dazu!

Jetzt informieren!

Weitere Links: